本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

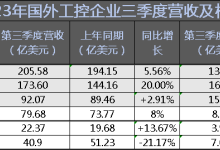

随着三季报披露完毕,军工板块整体数据也出来了,可以说十分亮眼。 2021前三季度军工板块整体实现营业收入3726.0亿元,同比增加28.9%,实现归母净利319.1亿元,同比增加55.9%。 Q3单季,利润端增速表现依然靓丽,归母净利增速达42.9%。 2021三季度末存货余额较期初增长22.8%,说明企业主动加大备货力度,应对订单的增长。 2021Q3合同负债约1070.2亿元,较期初大幅增长100.5%,表明订单充裕且持续交付。 高额预收款有力保障了行业盈利的持续性:印证了国防军工全行业高景气发展的长期可持续性。 军工产业链未来3-5年的大单都已被提前锁定,景气度爆棚:

随着合同负债逐步结转为收入,业绩快速增长可期。2021前三季度军工板块经营活动现金流由负转正,同比大幅增加103.6%,回款情况大幅度改善。

2021前三季度投资活动现金流出明显,净额同比减少48.95%,主要原因是下游需求增长导致行业产能紧张,企业积极扩产以应对市场变动。 2021前三季度军工板块研发费用同比提高39.0%,说明也在加大科技创新和产品升级力度。 这些数据是不是比其他板块要强很多? 军工高业绩增长的本质逻辑在于两点: 一,2019年的军品定价改革,提升了军工企业的毛利率。 二,十四五期间,军工装备升级,极大提升了军品的需求。

01

军工行业未来5年深层次逻辑的改变

2020 年,军工行业的投资逻辑由“主题事件驱动”转变为“产业基本面驱动”后,基本面的持续向好将是板块上涨的核心驱动力。 之前有家私募创始人在访谈时提出了一个观点,很吸引眼球,叫做“一生一次的机会”。其实这是他在调研一家军工上游企业的老总说的,文章很长,我们这里总结下主要观点。 过去几十年,我国军工行业最主要的特点就是重研发、轻量产,为什么这样做? 因为我们技术上落后很多,而周边总体是和平发展的国际环境,所以比较理性的决策就是技术上一代一代追赶,但是只把赶上的一代稍微做一些批产,然后再投入更多的钱进行下一步的赶超。 否则一旦大规模量产,就相当于把技术差距给固化了。 所以军工企业花了很大的时间、精力和成本去做研发的赶超,但是最后并不需要大规模的量产,换言之研发投入了很大,最后回收的利润不多,投入产出比不高,业绩自然不好看,也不是一个好的商业模式。 但是现在的形势已经发生了根本的变化,我们的经济总量不用10年就要超过美国,十四五规划也提出了要练兵备战。 不仅技术上要加紧投入研发,还要进行一个非常大的放量,商业模式就变的好起来了。 因为在研发投入既定的情况下,生产100架飞机和500架飞机的成本差异很大的,产量越大,单机摊销的研发费用越小,利润率就越高。

收入的增长乘上利润率的增长,可能带来的就是好几倍的业绩增长,如果再有估值的提升,那就是戴维斯双击了。 当然,市场上也有人担心军工行业的净利率有天花板,销售多采用成本加成的模式,毕竟大客户只有1家。作者为此谈了2点: 在新的大发展的背景下,就是要举全国之力发展军工,并与市场化相结合,这就要对核心团队采取更市场化的考核激励。 激励有了,经营效率提高,自然也会提升净利率,其实一些公司已经略微超过了5%的净利率。 成本加成不是对产业链所有企业都适用,主要是针对下游的整机厂,其实像上、中游企业,尤其是提供原材料和关键设备的民营企业,他们并没有明确的净利率上限的人为限制,特别是军民两用的公司。

军工行业的采购模式,由“年度滚动采购”转变为“批次合并、大单采购”。

采购模式的转变,使得军工企业预收款的比例大幅提升,从原来的 30%提高到现在的60%的水平,公司现金流大幅改善。

02

上-中-下游行业景气度传导跟踪

军工跟其他制造行业一样,也有上游-中游-下游,景气度有个传导的过程。 军工被动元器件订单作为产业景气度先验指标之一,2020年6月至2021年3月是第一轮订单环比持续增长阶段,原因是其下游部分厂商(如微波组件等)产能利用率爬坡至100%; 2020年6月~2021年3月是第一轮订单环比持续增长阶段,原因是其下游部分厂商(如微波组件等)产能利用率爬坡至100%; 按照扩产节奏相当一部分军工企业会在2022年Q1左右投产,再按照被动元器件3~6个月的交付周期。 交付周期,预计接下来11~12月将是中游厂商的新一轮备货周期,按照扩产节奏相当一部分军工企业会在2022年Q1左右投产,再按照被动元器件3~6个月的。 即加大对被动元器件的新一轮采购,按此逻辑演绎,当下上游电子元器件厂商应该得到重视。 预计接下来11~12月将是中游厂商的新一轮备货周期,9月的订单环比提升也验证了这一逻辑,部分公司9月份的月度订单已经创了今年来的月度数据新高。

03

行业上中下游业绩情况

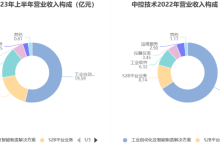

整体来看,军工三季报的业绩情况不错,按军工行业上中下游划分,军工行业上游和中游企业业绩增长显著。 2021前三季度,军工上游营收同比增长40.88%,归母净利润同比增长51.61%;中游营收增长19.22%,归母净利润同比增长35.37%。 其中,军工行业上游企业元器件、原材料的订单大幅度增加,业绩随之增速显著,景气度有望进一步延伸; 下游2021前三季度存货有较高增长,应收账款保持稳定,说明下游企业推行均衡生产与均衡交付效果显著,军工行业中游企业盈利能力提升显著,业绩持续向好,盈利能力趋于稳定向上。

如果说军工行业中有哪些细分部分在未来5年时间跨度中比较看好,最主要的一个逻辑,就是有“巨大的消耗量”,具有to`G的消费属性。以下介绍最有代表性的两个: 导弹 导弹是典型的战争消耗品,因此储备与实战化训练消耗都将拉动导弹装备增长,预计未来5年导弹市场规模复合增速有望达到40%以上。

导弹产业的快速成长源于:导弹在未来信息化战争中的需求更为迫切,因此备战能力建设会将其作为战略储备首选;大力推进实战化训练导致弹药类装备快速增长;以20系列为代表的新型航空装备平台需要新一代导弹进行战斗力匹配。

导弹的交付量受制于产业链产能的释放,随着2021年底左右产业链扩产产能释放,预计2022年导弹交付量进入高速发展时期。

以雷电微力、天箭科技为代表的导弹配套企业,2021H1分别实现营收同比增速113.31%、84.59%,此增速相较于导弹需求增速仍然一般,因此2021年导弹产业链交付并未大幅增长,随着产业链扩产加速,预计2022年导弹交付量会提速。而且随着导弹相关配套企业纷纷扩产并释放产能,会带来新一轮的交付量提升,以及对上游的采购需求。

航空发动机 它是军工中最为长坡厚雪的赛道,大空间、高壁垒铸就非常好的竞争格局,产业链上的企业基本呈现寡头垄断的特征,因此可以获得非常高确定性的成长。

目前许多国家都可以自主研制生产飞机,但具备独立研制航空发动机能力并形成产业规模的国家却只有美、俄、英、法、中等少数几个,航空发动机的超高研发、制造难度,集中考验了一国工业技术所能达到的极限。

截止2021H1末,航发动力合同负债248.23亿元,相对于2020年末的28.05亿元增长784.81%,大额预收款落地,直接锁定了航空发动机产业未来3-5年景气度,产业链需求不愁;供给端随着产业链扩产节奏也将加大交付量,因此未来航发产业链的需求端将长期饱满。

2021Q2末航发产业链企业存货显著增长预示短中期收入增长潜力巨大。

另外,军工股的行业比较优势非常明显,一个是不怕经济数据差,其次是不怕限电,再次是进入门槛高,很多细分行业具有超高门槛,比如做高温合金的抚顺特钢,这东西三年内不可能有第二家能做,所以别的钢铁股三四倍估值,它是三四十倍;再比如做锻造的中航重机,做碳纤维加工的中航高科,做军工芯片的紫光国微,竞争格局好的没话说,业绩看产能“拍”就行。 整体而言,像军工、新能源车、光伏等先进制造行业,一方面这是中国能够自主可控、高端升级的行业方向,一方面也能让中国千千万万的普通老百姓,过得没那么内卷、没那么焦虑,所谓时势造英雄,都在大风口上。(作者:老白的金饭碗)