66. 技术路线:3D、嵌入、加速

从2D到3D:2D视觉无法获得物体的空间坐标信息,随着工业控制对精确度和自动化的要求越来越高,3D机器视觉变得更受欢迎,目前市场上涌现出标准化3D视觉软、硬件产品,产业链已初步形成

嵌入式视觉应用:嵌入式技术将用于实现图像处理和深度学习算法的AI模块集成至智能工业相机,在特定的应用环境中实现图像处理并利用内嵌的人工智能算法做出逻辑判断,为自动化场景提供无需人工干预的智能方案 多元化硬件加速方案:传统的深度学习算法是在GPU、CPU等硬件上实现的,面临功耗高、散热差、价格昂贵等问题,但是在单纯的FPGA类型芯片上进行深度学习类算法实现,又存在开发难度大、开发周期漫长的瓶颈,因此在多种应用场景的持续促进下,深度学习硬件加速方案也朝多元化方向发展。

3D视觉成像可分为光学和非光学成像方法,光学方法包括ToF飞行时间、结构光投影、相机阵列、激光扫描、双目立体视觉等,后续详细介绍,请持续关注本公众号史晨星(shichenxing1)

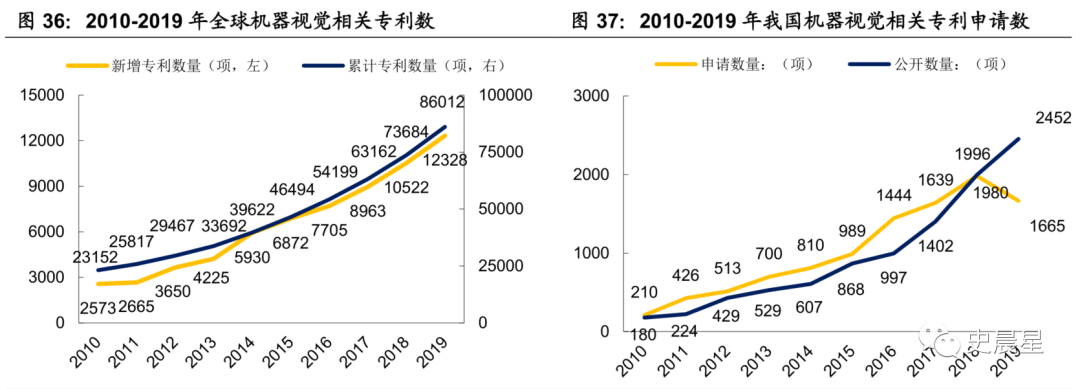

67. 专利:全球 8.6 万,中国 1.1 万

截至 2019 年,全球累计专利数量 8.6 万项,国内 1.1 万项

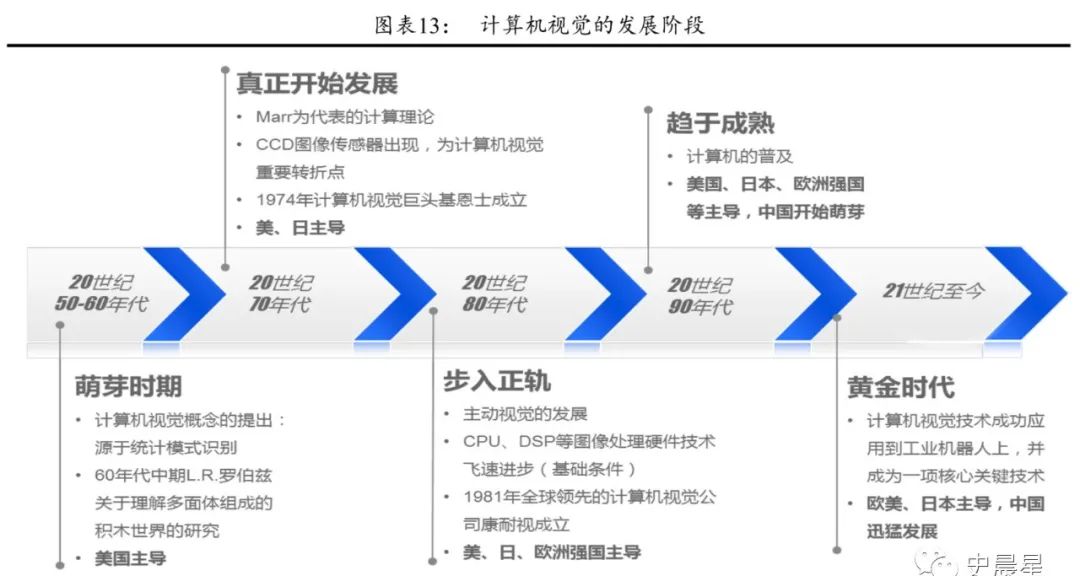

68. 历史:50年代起源、70年代发展、90年代应用、21世纪各行业

20世纪50年代,Gilson 提出“光流”这一概念,并基于相关统计模型发展了逐像素的计算模式,开始研究二维图像的统计模式识别

20世纪60年代,美国学者Roberts 用计算机从2D图像中提取三维结构,开始进行三维机器视觉研究

20世纪70年代,MIT人工智能实验室开设机器视觉课程,DavidMarr开创“自下而上”通过计算机视觉捕捉物体形象方法

20世纪80-90年代,视觉公司开发出第一代图像处理产品

21世纪,机器视觉产品在下游行业得到了广泛应用,各个行业开始寻求视觉检测方案

69. 特点:非标、技术密集、工艺密集

一是非标准化,应用场景碎片化,各领域之间的技术往往难以直接替代,行业内难以出现单一的、宽广的应用场景,各单一应用领域的体量都比较小

二是技术密集,厂商研发费用率较高,工业场景对机器视觉的精度、稳定性要求较高,无论是软件,还是光源、镜头、相机等硬件,都有较高的研发难度,且由于下游行业和需求多样化,硬件型号以及软件算法非常繁杂,此外为了满足新的行业与新的需求,诸多厂商前瞻性布局3D、机器学习等创新性技术 三是工艺密集,强调对下游行业的Know-how,案例积累与服务体系构筑壁垒,“类咨询”的解决方案提供模式,定制化程度高,除了简单的通用性功能需求,大多数解决方案具有定制化属性,因而附加值高

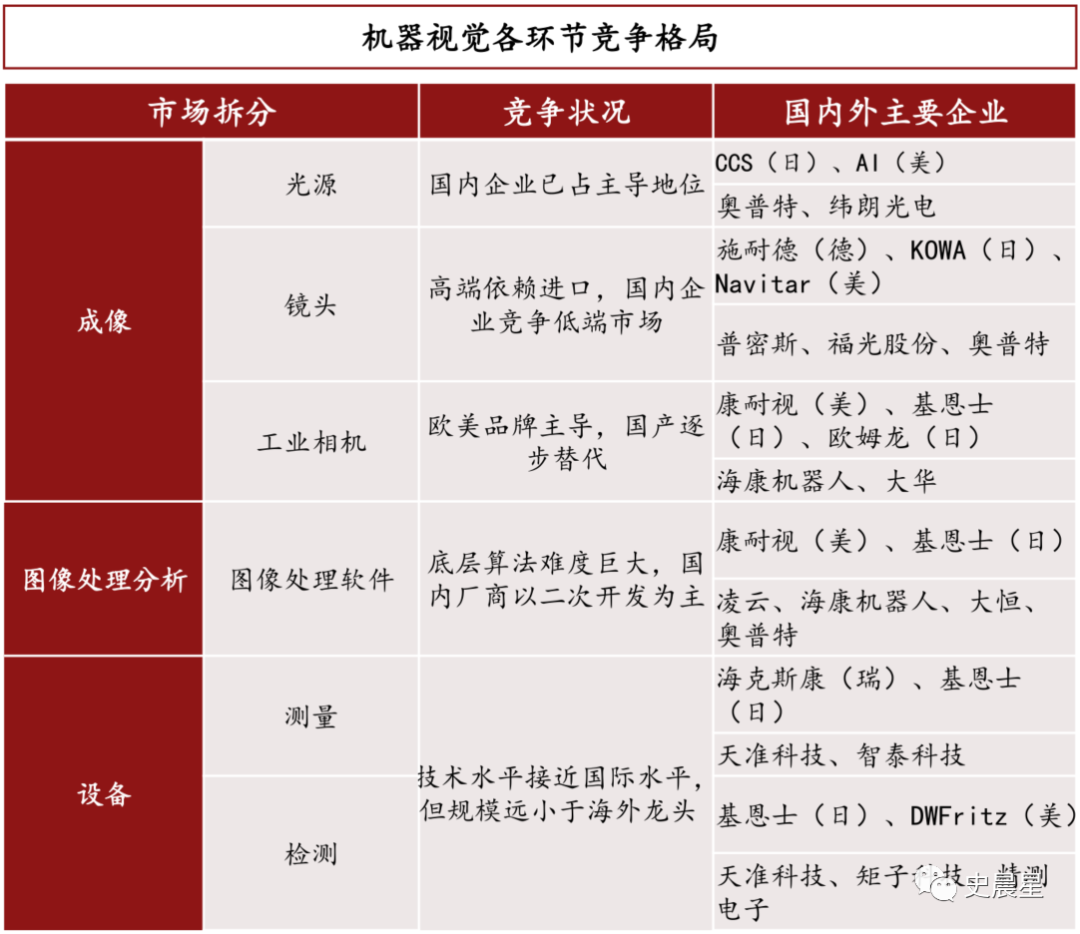

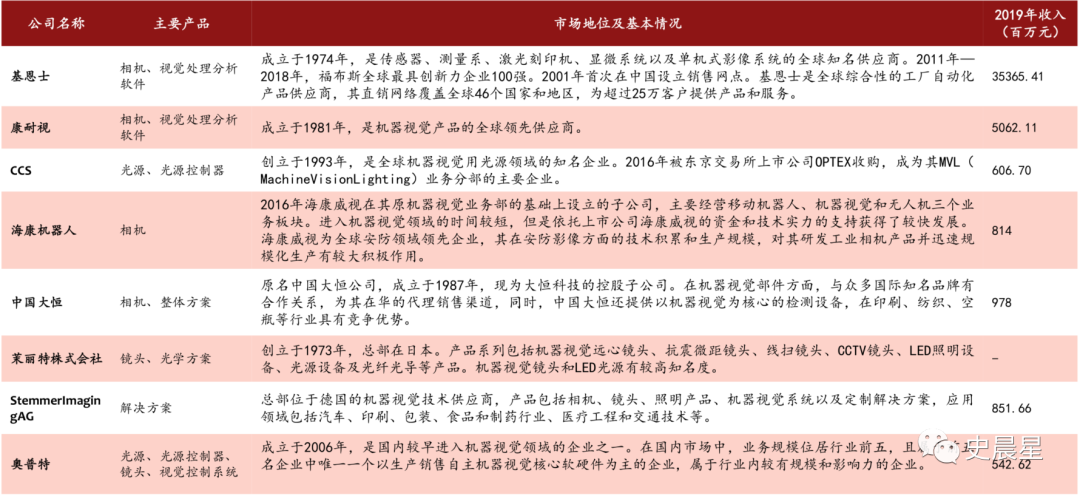

70. 全球:日本基恩士、美国康耐视

国际机器视觉市场的高端市场主要被美、德、日品牌占据,美国康耐视(Cognex)、国家仪器(NI),德国巴斯勒(Basler)、伊斯拉视像(ISRA Vision),日本基恩士(Keyence)、欧姆龙(Omron)等,其中基恩士占30%,康耐视占20%,垄断了近 50%的全球市场份额

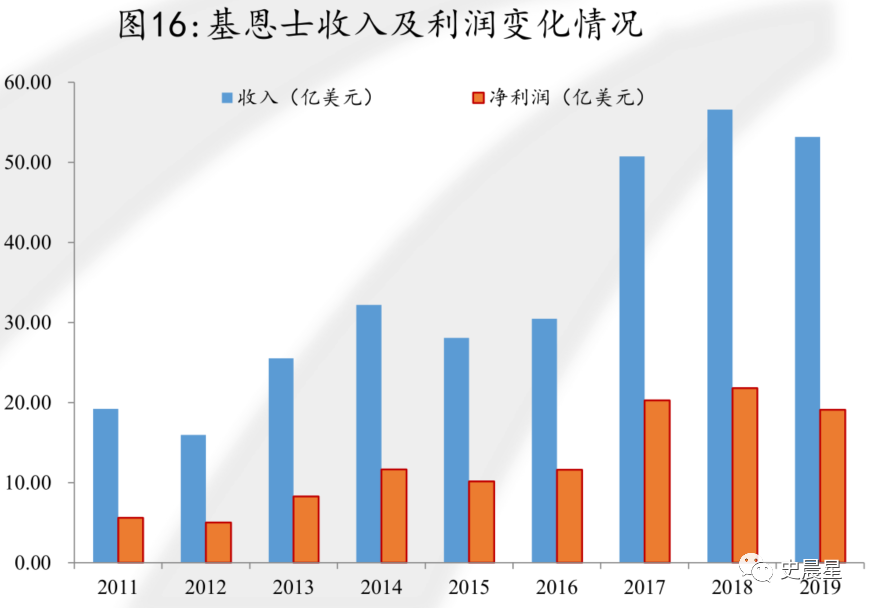

日本基恩士Keyence创立于1974年,产品包括机器视觉产品等多个产品线,2019年公司收入达到53亿美元,净利润达到19.09亿美元

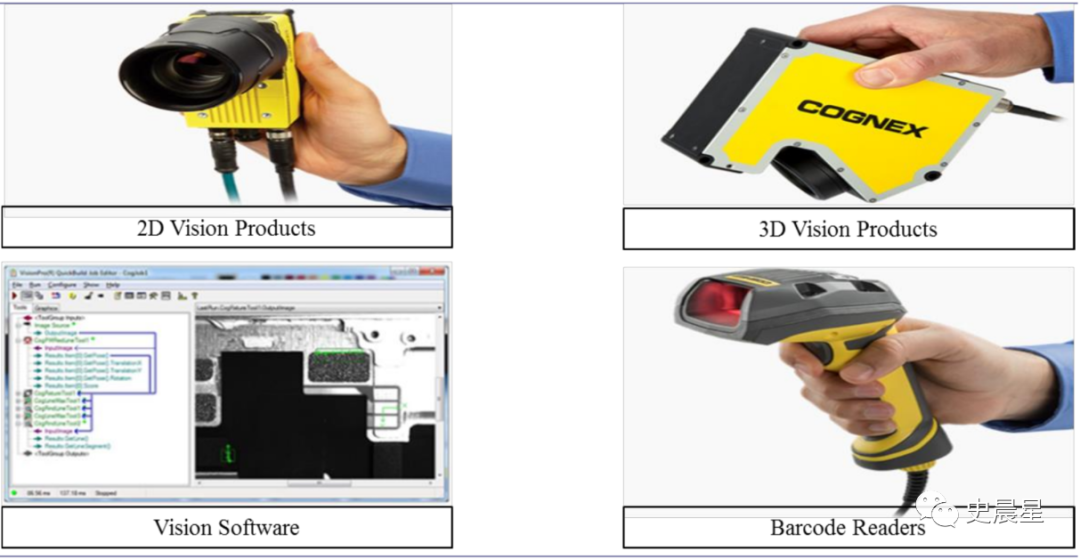

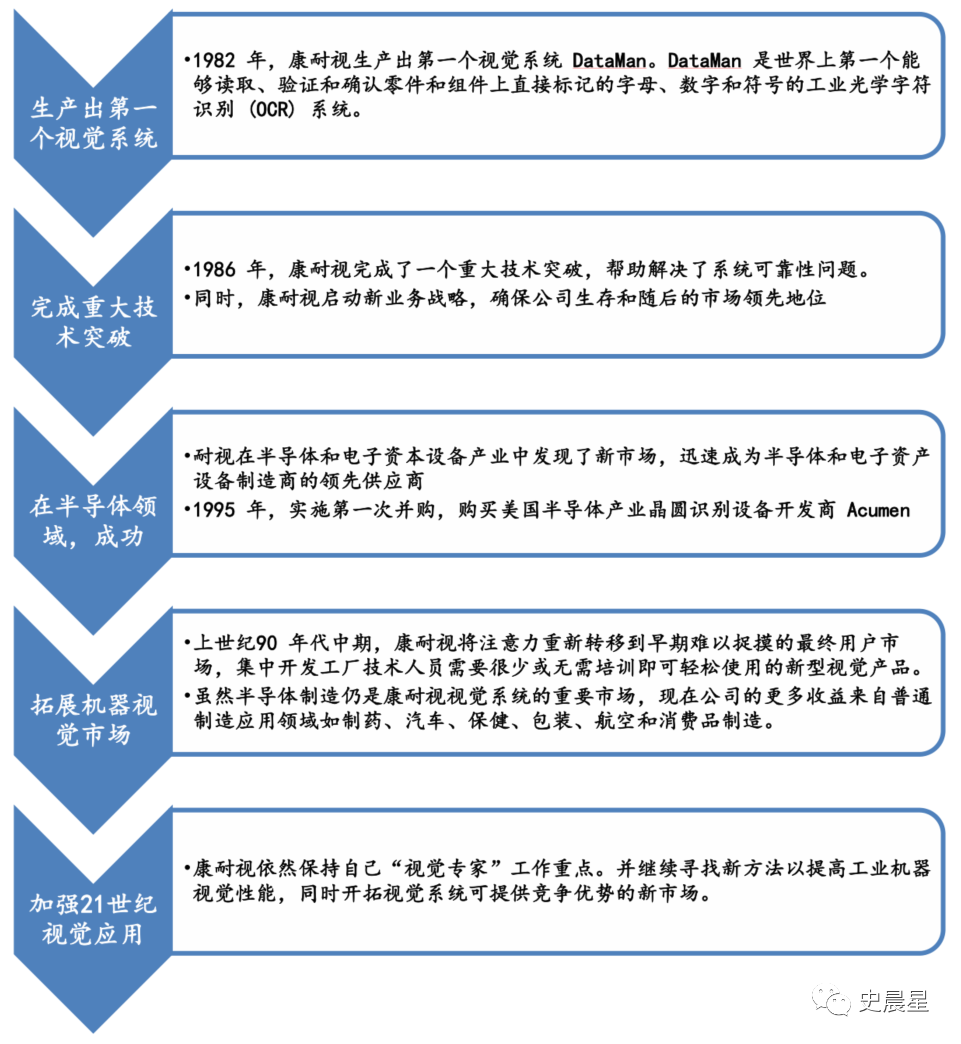

美国康耐视Cognex创立于1981年,主要产品包括 2D 机器视觉系统、3D 机器视觉系统、图像处理软件以及条码读取器,2019年公司收入达到7.3亿美元,净利润达到2.04亿美元

71. 中国:天准科技、奥普特

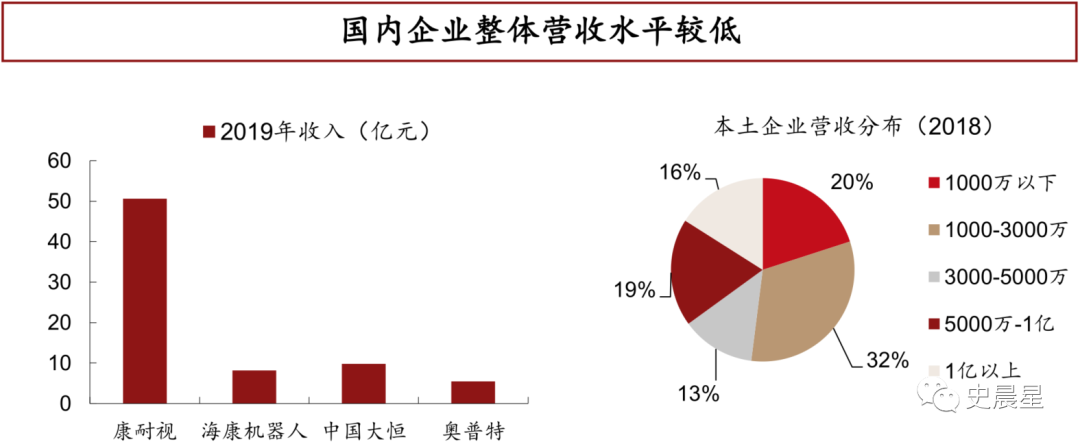

国内机器视觉企业超过200家,包括奥普特、天准科技、矩子科技、海康、大恒、美亚光电、思泰克、征图新视、华周测控等,还有大量中小厂商

天准科技688003:中国机器视觉龙头

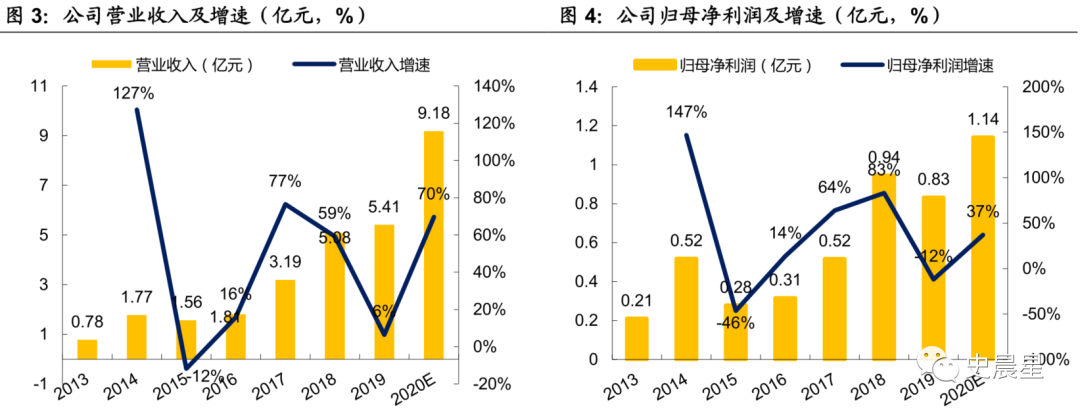

2005年成立,2019年 7 月公司在科创板上市,四大产品精密测量仪器、智能检测装备、智能制造系统、无人物流车,2020年营收 9.6 亿元,利润1.1亿,是国内机器视觉龙头

奥普特688686:光源龙头

2006 年成立,2020年营收6.4亿,利润2.4亿,其中光源及控制器收入占 60%,相机及镜头 30%、视觉控制系统 10%,下游 3C 行业占70%