11月22日,北京华峰测控技术股份有限公司(下文简称为“华峰测控”)历经两轮问询后,顺利过会。据悉,华峰测控于2018年1月试图登陆创业板。今年4月,华峰测控果断放弃创业板转向科创板。

自1993年成立以来,华峰测控便专注于半导体自动化测试系统领域,以其自主研发的产品实现了模拟及混合信号类集成电路自动化测试系统的进口替代。毛利率远远高于同行,财务真实性遭质疑;所处行业市场容量远远低于募资金额,存在破发风险。作为国内发展时间较长的半导体测试系统供应商,华峰测控此次进军科创板注定不会一帆风顺。

毛利率远远高于同行,实力雄厚还是财务造假?

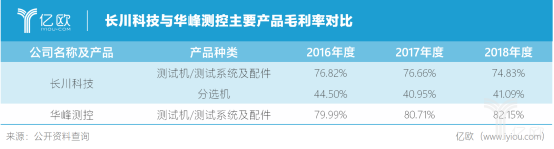

一般来说,毛利率能够反映企业在直接生产环节中的获利能力以及议价能力。华峰测控招股书中显示,华峰测控于2018年度的毛利率为82.15%,而行业内较为成熟的企业长川科技的毛利率为55.6%。不仅如此,爱德万和泰瑞达等两大巨头的毛利率分别是51.44%和58.09%。

同行毛利率在50%左右,为何华峰测控的毛利润能够远远高于同行呢?

首先,华峰测控毛利率高于行业内国际龙头的关键原因是营业成本相对较低,而营业成本低是因为该公司在组装和调试阶段为自生产,只将焊接 PCB 等基础生产工作外包。华峰测控在回复问询中写到:“泰瑞达和爱德万公司均将主要的生产、加工与组装环节外包给专业代工厂,导致测试系统成本较高;对于部分高端设备,泰瑞达和爱德万公司会在美国或日本本土生产部分零件再运送至伟创力或捷普科技在东亚地区的代工厂,进一步推高了其产品成本。”

除此以外,泰瑞达主要产品包括半导体测试系统、国防航空存储测试系统、无线测试系统以及协作机器人业务,爱德万业务覆盖SoC 测试系统、存储器测试系统、分选机等领域及其他新兴业务与服务领域,与华峰测控主要聚焦的模拟及混合信号类集成电路测试系统在毛利上存在着差别。

其次,与国内同品类厂商长川科技相比,华峰测控毛利润过高也在合理范围内。根据上图可知,自2016年-2018年,长川科技毛利率分别为76.82%、76.66%、74.83%,而华峰测控分别为79.99%、80.71%、82.15%。80%左右的毛利率属于较为合理的范围,长川科技毛利率过低很大原因在于长川科技的分选机毛利率过低且营收占比较多,导致毛利率被大幅拉低。

通过上表还可以看到,华峰测控2016年度-2018年度的毛利率有着较高增长率。与此同时,分析公司销售费用占营业收入的比例后还有新发现。2016年度-2018年度,华峰测控销售费用占营业收入的比例为17.87%和17.85%,而长川科技为6.77%和10.25%。华峰测控在问询中的回复是:“2016年和2017年,华峰测控一直加大海外市场拓展并实现较多的海外市场收入,产生的相关费用较高。”正因为2016年-2017年在海外的营销投放力度加大,华峰测控有着较高增长率,也可以说明其在国外内的市场知名度在不断增强。

行业巨头强制垄断,国产龙头拓展市场难度大

在招股书中,华峰测控将自己定位为国内最大的半导体测试系统本体供应商。不料,在第一轮问询中便惨遭质疑。

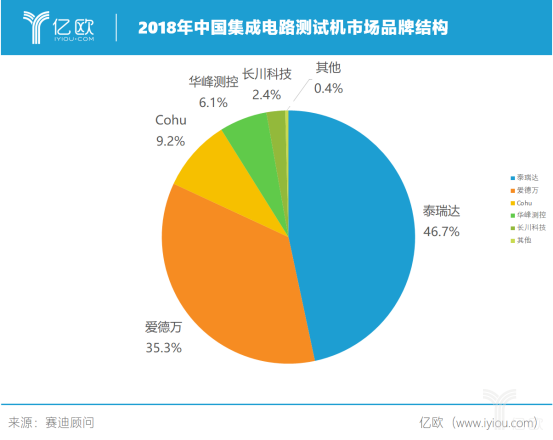

在审核问询函的回复中,华峰测控采用市场份额这一指标进行量化。根据赛迪顾问数据,泰瑞达、爱德万和科休测试设备收入分别为 16.8 亿、12.7 亿和 3.3 亿,所占中国半导体测试机市场份额分别为 46.7%、35.3%和 9.2%。华峰测控以6.1%的市场占有率位居测试机领域的收入规模排名第四名。

通过上述数据可知,华峰测控的确担得起“本土龙头”的称号。不过,行业发展现状可以看出,本土龙头的处境依旧艰难。因模拟测试机技术门槛较低,而且模拟测试机市场的下游客户更加注重成本。因此,基于20余年技术突破的华峰测控能够在模拟测试机市场抢占一定市场份额。值得关注的是,模拟测试机行业的市场空间较小。据了解,全球模拟测试机的市场份额为2.5-3亿美元,而数字测试机(SOC)的市场空间可达到23-27亿美元。

即便SOC的市场量级是模拟测试机的十倍,华峰测控想进入这个市场难度也很大。目前国内 SoC 类集成电路测试市场为泰瑞达、爱德万等国际龙头所垄断。SoC测试机本身技术难度较大,而且两大巨头早已经在这一领域筑起超高的技术壁垒。华峰测控也意识到进入这一领域难度不小。在招股书上表示:“目前国内 SoC 类集成电路测试市场为泰瑞达、爱德万等国际龙头所垄断,国内仅有部分厂家在研制相关测试设备,自给率较低,本土厂商在整体技术水平上与国际龙头企业仍有较大差距,公司进入该测试市场可能面临激烈竞争。”

一旦华峰测控未能攻克技术困难,或者相关技术无法形成测控系统投入量产使用,公司业务会受到影响。

市场容量小,高额募资之梦易破碎

现存市场容量有限,拓展新市场竞争压力颇大,但华峰测控此次募资规模远远超过其资产规模。截止2019 年 6 月末,公司总资产 39,951.82 万元,本次募集资金 10亿元,是总资产规模的 2.50 倍。随着募集资金的到位,公司资产规模、货币资金会大幅度增长,对公司资金管理和使用提出了更高的要求。一旦公司资金管理能力不能适应扩张需求,不能对资金使用的关键环节进行有效控制,公司将面临内控风险。

在招股书中华峰测控表示,本次募集涉及的领域除公司当前聚焦的模拟及混合类集成电路自动化测试系统外,还涉及SoC 类集成电路和大功率器件自动化测试系统。

在SoC 类集成电路和大功率器件自动化测试系统领域,华峰测控尚且在攻克技术难关。如果技术难关无法攻克或产品无法量产,均会影响公司产能消化。

在模拟及混合类集成电路自动化测试系统领域,两大客户业绩不佳的消息也让外界担忧华峰测控的未来。据了解,今年前三季度,长电科技归属于上市公司股东的净利润亏损1.82亿元;通富微电归属于上市公司股东的净利润亏损2733.04万元,归属于上市公司股东的扣除非经常性损益的净利润亏损1.17亿元。

值得庆幸的是,华峰测控今年前三季度依旧能够保持稳定增长。2019年1-9月,华峰测控营业收入为20116.69万元,同比增长10.83%。华峰测控在问询中表示,公司不存在向单个客户的销售比例超过总额的 50%的或严重依赖于少数客户的情形。

不过,华峰测控属于半导体专用设备制造,且服务半导体行业从设计到封测的主要产业环节。半导体行业与宏观经济形势密切相关,具有周期性特征。如果全球及中国宏观经济增长大幅放缓,或行业景气度下滑,半导体厂商的资本性支出可能延缓或减少,对半导体测试系统的需求亦可能延缓或减少,将给公司的短期业绩带来一定的压力。

对于投资人来说,测试机本土龙头走上科创板是一件好事。但是需要投资者能够冷静分析、理性对待上市企业。如果华峰测控自身技术实力与业务收入难以应对激烈的市场竞争,那么华峰测控上市之路也并非易事。

版权声明

本文来源亿欧,经亿欧授权发布,版权归原作者所有。转载或内容合作请点击转载说明,违规转载法律必究。

作者:张继文来源:亿欧