10 月 23 日讯,据上交所官网显示,华润微电子将于 10 月 25 日科创板首发上会。此次拟募资 30 亿元,用于 8 英寸高端传感器和功率半导体建设项目、前瞻性技术和产品升级研发项目、产业并购及整合项目,同时补充营运资金。

华润微电子有限公司是华润集团旗下负责微电子业务投资、发展和经营管理的高科技企业,亦是中国本土具有重要影响力的综合性微电子企业,自 2004 年起连续被国家工业和信息化部评为中国电子信息百强企业。 公司业务包括集成电路设计、掩模制造、晶圆制造、封装测试及分立器件,业务范围遍布无锡、深圳、上海、重庆、香港、台湾等地。目前拥有 6-8 英寸晶圆生产线 5 条、封装生产线 2 条、掩模生产线 1 条、设计公司 3 家,为国内拥有完整半导体产业链的企业,并在特色制造工艺技术居国内领导地位。

华润微电子本次亮相科创板所采用的上市标准可谓独树一帜,作为一家红筹企业,华润微电子若冲刺科创板成功,那科创板将迎来红筹第一股。

华润微电子曾在港交所有七年的上市经历。2004 年,华润微电子登陆港交所,代码为(0597.HK),七年后,它以私有化方式从港股退市,如今又闯关科创板。

作为中国领先的拥有芯片设计、晶圆制造、封装测试等全产业链一体化经营能力的半导体企业,华润微电子已发展成为我国规模最大的功率半导体企业。统计显示,公司在 2017 年中国半导体企业中销售额排名第九,是前十名企业中唯一一家以 IDM 模式为主运营的半导体企业。

华润微电子的发展历程可追溯至 1999 年,当时,自然人陈正宇与中国华晶共同在无锡成立一家名为无锡华晶上华半导体有限公司的 6 英寸 MOS 晶圆代工厂。

2002 年,华润集团间接收购中国华晶全部股权。

2003 年,华润集团与陈正宇经过一系列重组将该公司置入华润上华科技有限公司,并以后者为上市主体向港交所申请上市。

2004 的 8 月,华润上华成功登陆香港联交所主板。每股价格 0.50 港元,共募集资金约 3.42 亿港元。

2008年,华润上华更名为华润微电子。

2009 年 3 月,由于股价长期跌跌不休,华润微电子曾宣布,华润集团通过其全资附属CRM(BVI)公司将华润微电子私有化,收购价为每持一股获 0.3 元现金,或收取一股CRM(BVI)公司股份,而华润集团无意提高现金收购价

2011 年 9 月,华润微电子发布公告,计划以协议安排方式对 CRM 实施私有化。CRM 的全体股东可以选择现金对价(每 1 股 CRM 股份对应现金 0.48 港元)或股份对价(每 1 股 CRM 股份对应 1 股 CRH(Micro)股份)以注销其持有的 CRM 股份。

最终,上述议案被审议通过,并于 2011 年 2 月从香港联交所退市。

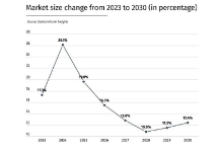

2016 至 2018 年,华润微电子分别实现营业收入 43.97 亿元、58.76 亿元、62.71 亿元,归母净利润分别为 -3.02 亿元、7028 万元、4.29 亿元。研发投入占营业收入的比例分别为 7.86%、7.61%和 7.17%。

2019 年 6 月 26 日华润微电子首次公开发行股票并在科创板上市的申请获上交所受理。本次发行的股票数量不超过 2.93 亿股,拟募集资金金额约 30 亿元。

其中,8 英寸高端传感器和功率半导体建设项目约 15 亿元,前瞻性技术和产品升级研发项目约 6 亿元,产业并购及整合项目约 3 亿元,补充营运资金约 6 亿元。

值得一提的是,受行业景气度下降影响,半导体企业自去年以来受到一定的波动,整体表现订单减少,业绩下滑。华润微电子 2019 年上半年,实现营业收入 26.4 亿元,净利润 2.13 亿元,呈现下滑现象。

从港股上市到退市再到科创板上市,华润微电子经历了诸多考验,在未来华润微电子将围绕自身的核心优势、提升核心技术及结合内外部资源,不断推动其进一步向综合一体化的转型。